Foto: AFP

EMILIANO COTELO (EC): Esta semana estuvo muy movida en materia de novedades económicas. El resultado inesperado de las PASO en Argentina dio que hablar, con el posterior anuncio de devaluación en el mercado oficial y el salto del dólar blue hasta los máximos de AR$ 780 que se alcanzaron el martes.

Al mismo tiempo, el Banco Central del Uruguay volvió a reducir la tasa de interés de referencia de la política monetaria, esta vez en 75 puntos básicos (la rebaja más fuerte desde que comenzó con los ajustes en abril de este año).

Hasta ayer el tipo de cambio en nuestro país no había reaccionado, con el dólar interbancario operando por abajo de los $ 38. Sin embargo, a raíz de estos elementos cabe preguntarse: ¿cambia el panorama para el tipo de cambio en Uruguay? Lo conversamos con Alicia Corcoll, economista de Exante.

ROMINA ANDRIOLI (RA): Como decía Emiliano estamos recibiendo noticias desde varios frentes que uno pensaría podrían motivar movimientos del dólar en nuestro país. Ahora, el dólar se mantiene inamovible en el umbral de los $ 38. ¿Cómo lo están viendo ustedes en Exante?

ALICIA CORCOLL (AC) – Sí, es así. Como saben, el dólar viene con una volatilidad inusualmente baja: arrancó enero cerca de los $ 40 pero enseguida bajó y estuvo en torno de los $ 39 hasta inicios de junio y desde ese entonces estamos con un dólar que ha oscilado entre $ 37,5 y apenas algo por arriba de los $ 38. Concretamente, en los últimos dos días luego de que conociéramos esta nueva rebaja de la tasa de interés de política monetaria, tuvimos una caída adicional del dólar, que cerró ayer en $ 37,7. Así que estamos con un descenso de 6% en lo que va del año (y de 15% versus fines de 2021). Y como ya conversamos con ustedes en muchas otras oportunidades en este espacio, lo cierto es que nos está sorprendiendo bastante esta evolución.

Respecto a estas novedades que traen a colación, partiría el análisis entre lo que puede suponer la devaluación en Argentina respecto a lo que está pasando con la política económica acá en Uruguay, ya que los impactos que podríamos esperar de cada uno son distintos.

RA: Empecemos si te parece por el lado del salto del tipo de cambio en Argentina, que es algo que seguramente los oyentes están siguiendo con atención.

AC: Ok. Enseguida lo desarrollamos más, pero la respuesta corta es que no deberíamos esperar demasiado movimiento del dólar en Uruguay por la devaluación que vimos en Argentina. ¿Por qué? Porque, aunque el resultado concreto de las PASO no estaba dentro de lo previsto, los mercados ya tenían muy incorporado que sea cual sea el escenario electoral, Argentina necesariamente debería ir procesando una devaluación de su moneda. Hemos visto en Argentina varios episodios de devaluación de a saltos y este nuevo escalón debería ser visto como uno más de esos movimientos.

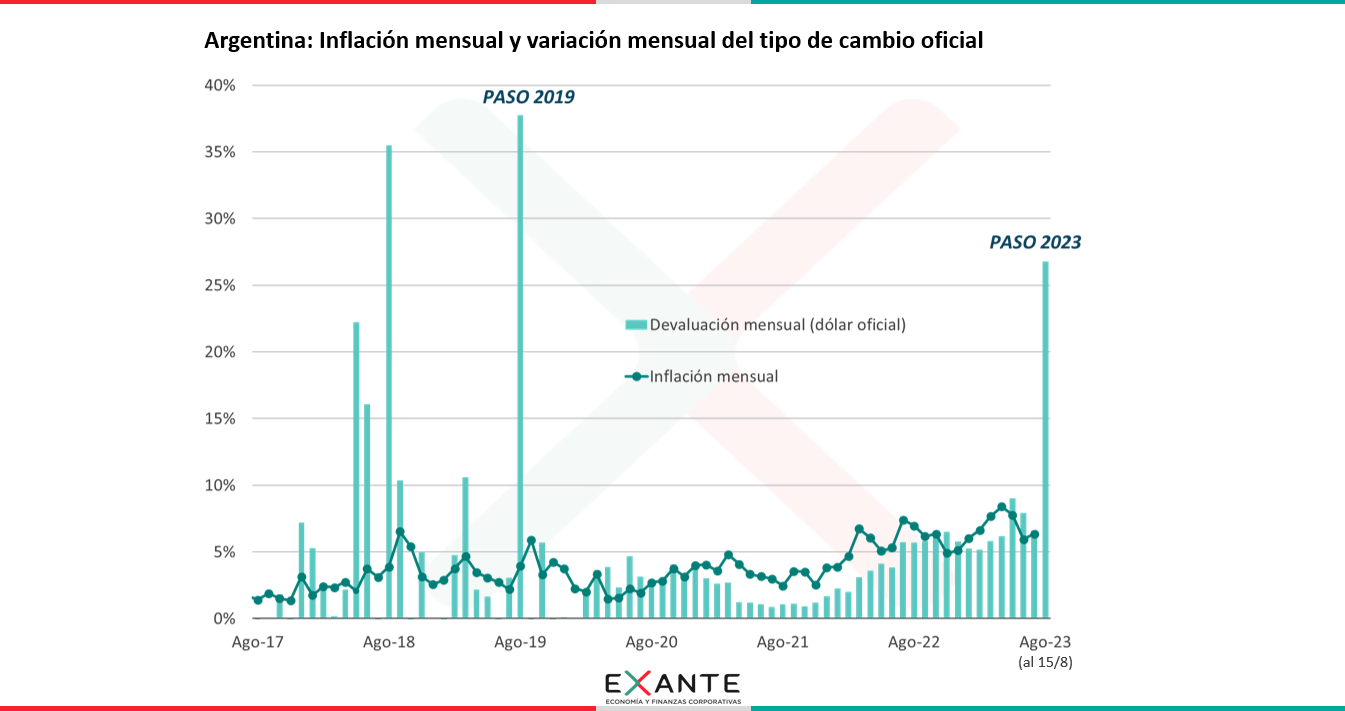

Con el anuncio concreto de devaluación de 22% en el mercado oficial que hubo el lunes se apostó a una devaluación grande para reconocer parte de lo “atrasado” por decirlo de alguna manera, pero no hay que olvidar que Argentina convive con una inflación sumamente alta (que además seguramente se exacerbe con este aumento fuerte del dólar). Por lo tanto, en términos reales lo más probable es que no veamos un cambio demasiado relevante de precios relativos en Argentina.

A esto se suma que una devaluación que no esté enmarcada en un plan de ajuste más general no debería afectar demasiado el panorama en materia de credibilidad y expectativas, y algo importante a tener en cuenta es que desde Uruguay ya desde hace tiempo que estamos menos expuestos a los vaivenes del tipo de cambio en Argentina. No deberíamos pensar que estas devaluaciones puedan ser un elemento que empuje al tipo de cambio acá en nuestro país.

RA: Detengámonos ahí, en este concepto de que desde Uruguay estamos menos expuestos a lo que suceda con el dólar en Argentina.

AC: Lo que quiero transmitir es que sin dudas hay vías de impacto muy relevantes como lo que estamos viendo con la “fuga” de consumo hacia Argentina y hay sectores que lo están sintiendo especialmente, pero actualmente los vasos comunicantes con Argentina están mucho más contenidos que en el pasado. Con todos los cambios procesados en los últimos 20 o 25 años tenemos, por ejemplo, menos concentración de exportaciones a ese país o una exposición mucho menor a Argentina de nuestro sistema financiero.

Argentina está muy barata en dólares por sus razones domésticas y Uruguay no tendría por qué seguirlo. Como decía recién, además, con una inflación tan alta (y que podría tener un nuevo escalón) lo más probable es que no cambie en lo sustantivo su situación. De hecho, con la suba importante del dólar en Argentina que hubo esta semana, el tipo de cambio en Uruguay se movió muy poco, y ayer cerró prácticamente igual que el viernes anterior a las PASO.

RA: Está claro. ¿Y la baja de tasas de interés que dispuso el martes el Banco Central del Uruguay? Marcabas que los impactos a esperar son distintos, pero el tipo de cambio tampoco parece haber reaccionado a eso.

AC: Sí, decía que los impactos son distintos porque con movimientos de las tasas de interés uno debería esperar sí movimientos en el valor del dólar. Justamente uno de los mecanismos de transmisión de la política monetaria es el canal cambiario: tasas más altas en pesos motivan cambios en los portafolios de los agentes a favor del peso (en lugar de en instrumentos en dólares), lo cual con todo lo demás igual presiona a la baja el tipo de cambio (y por esa vía, ayuda a contener la inflación). Ahora estamos en la situación opuesta: con tasas de interés en pesos más bajas, deberíamos esperar cierta presión al alza para el valor del dólar.

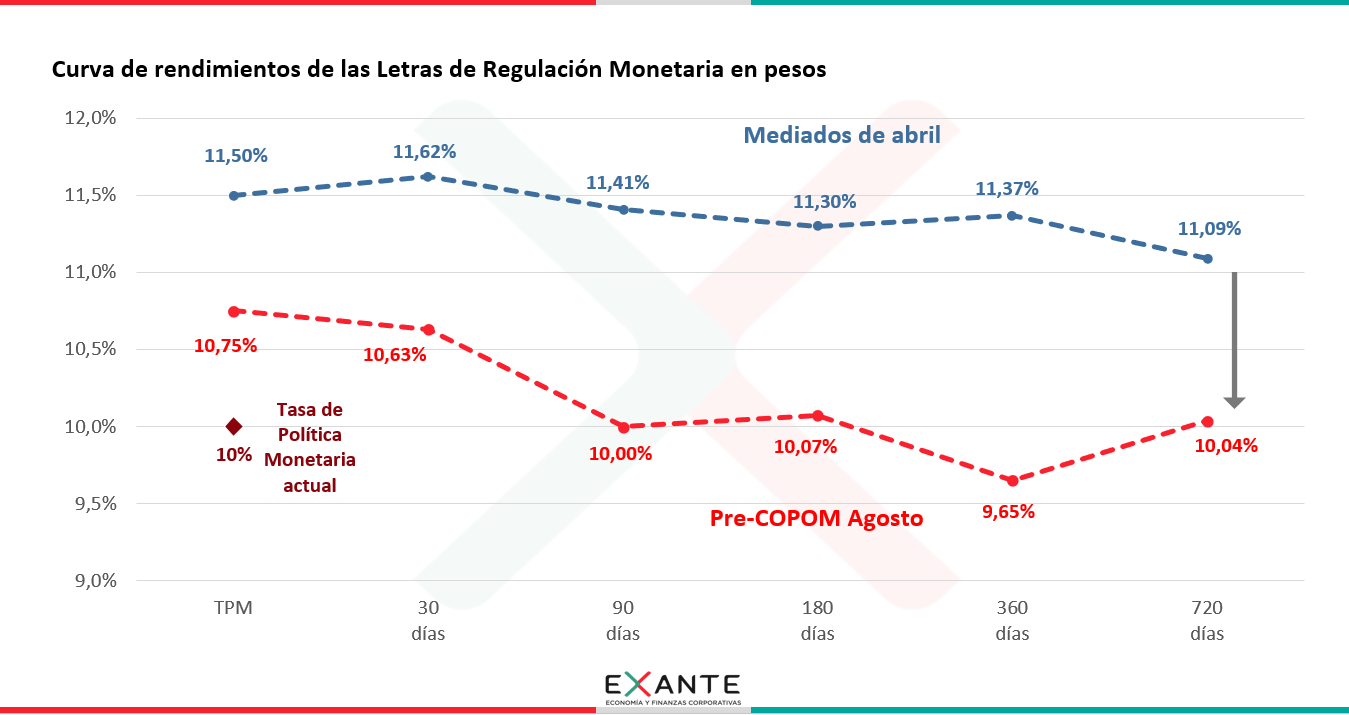

Sin embargo, como tú bien decís, tampoco vimos una reacción ayer. Podría decirse que eso se debe a que esta baja estaba incorporada, pero más allá de este último ajuste, hay que tener presente que el entorno de tasas de interés en pesos ya venía cambiando desde hace un tiempo. Por ejemplo, si comparamos los rendimientos de las Letras de Regulación Monetaria de las últimas licitaciones en pesos versus mediados de abril, se vieron caídas de entre 75 y 175 puntos básicos según el plazo que tomemos. Así que esta evolución nos muestra que el mercado ha venido incorporando expectativas de flexibilización monetaria (algo que a principio de año no estaba contemplado).

Entonces, llama la atención que tuvimos un movimiento de tasas fuerte y que el dólar no haya tenido reacción. Los momentos en los que vimos alguna suba del tipo de cambio en los últimos meses han sido en rachas de fortalecimiento del dólar a nivel internacional o en los días posteriores a que se divulgaran los últimos datos de inflación, que marcaron registros mensuales de deflación y dejaron una baja muy importante de la inflación anual (lo cual era esperado, pero se dio de forma más rápida y acentuada que lo previsto). Aún así, esas subas terminaron siendo transitorias. Y digo que sorprende porque tener un dólar en estos niveles ya se está sintiendo en muchos planos de la actividad económica.

RA: ¿A qué te referís puntualmente? Me imagino que al impacto en el contrabando y al aumento del gasto en el exterior.

AC: Sí, estamos en una situación en la que el dólar debería subir no solo desde esa perspectiva que es la más comentada y que se viene agravando, sino porque en términos más generales el “costo” de estar así de caros en dólares se está reflejando en varias dimensiones. Por ejemplo, se manifiesta en un pobre desempeño de la actividad industrial, que cayó en el segundo trimestre y con bajas en la mayoría de las ramas.

RA: Se nos está yendo el tiempo. ¿Qué perspectivas manejan ustedes en Exante? ¿Esta situación se puede prolongar o deberíamos esperar algún cambio en el corto plazo?

AC: Hay un elemento clave del contexto actual que hoy no recorrimos que es que tenemos condiciones financieras propicias para un dólar bajo, que tienen que ver con el abundante acceso a financiamiento externo que tiene Uruguay y la fortaleza que mantienen los flujos de Inversión Extranjera Directa.

Por otro lado, que estemos en un escenario de baja de tasas de interés en pesos y que el dólar no responda podría ser visto como un argumento a favor de lo que están planteando varios economistas colegas respecto a que el impacto de la política monetaria sobre el dólar es bajo. Pero es justo decir que incluso con esta caída que vienen acumulando las tasas de interés, siguen siendo altas si las medimos en términos reales. Notar que la tasa de política monetaria se redujo ahora a 10% anual, pero estamos con una inflación de 4,8% en los últimos doce meses y se espera que esté en 6,7% en los próximos doce meses tomando la mediana de la Encuesta de Expectativas del Banco Central.

Dicho esto, la expectativa es que seguiremos viendo bajas adicionales de las tasas de interés. Se conjuga que los precios de exportación ya no son tan favorables como los que tuvimos en parte del 2022, y que, finalmente, la economía, no está creciendo demasiado y está siendo problemático que no haya cierta suba del tipo de cambio que nos ayude en nuestro ajuste de precios relativos (frente a muchas referencias y en particular con Argentina). Por todo esto, pensamos que la trayectoria nominal del dólar tendría que ser al alza.