Foto: Pixabay

EMILIANO COTELO (EC): Desde fines de octubre se vienen registrando algunos movimientos importantes en los mercados financieros internacionales.

La caída del dólar ha sido el que vimos con más claridad desde Uruguay, pero al mismo tiempo hubo movimientos en las tasas de interés y novedades relevantes en el plano de la inflación global.

¿Qué está ocurriendo con las condiciones financieras en el mundo? ¿Cómo debemos leer estos cambios desde Uruguay? Para eso, estamos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): ¿Cómo están viendo desde Exante el contexto financiero internacional en el cierre del año?

ALICIA CORCOLL (AC): Digamos que estamos viendo un contexto financiero que todavía está marcado por mucha incertidumbre. Los mercados han operado con una volatilidad alta durante gran parte del año, pero desde octubre a esta parte los movimientos tendieron a ser en general positivos. De alguna forma, eso marca que avanza la hipótesis de que efectivamente podamos ver una salida relativamente “exitosa” del problema inflacionario con el que convivió el mundo este año.

Al fin y al cabo, han salido datos de inflación “buenos” en Estados Unidos, las tasas de interés a plazos largos bajaron y el dólar revirtió parte del fortalecimiento que había tenido el mundo a lo largo de 2022, como bien decía Emiliano al inicio.

RA: Vamos por partes. Recién comentabas que se conocieron datos “buenos” de inflación en Estados Unidos, ¿podemos comentar las cifras?

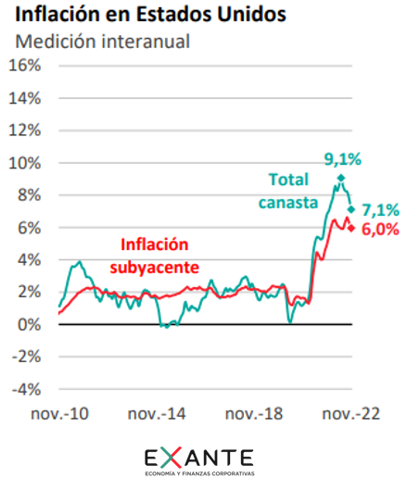

AC: Claro, en noviembre la inflación anual estaba en 7,1%. Sigue siendo un número muy alto para los niveles que estamos acostumbrados a ver en Estados Unidos, pero que marcó el quinto mes consecutivo en que baja la inflación en la medición interanual.

También es el segundo mes seguido que el dato sorprende positivamente al mercado, por ser menor a lo que estimaban los analistas; y decía que el dato fue bueno no solo porque estuvo por debajo de las expectativas, sino que además porque la inflación subyacente (que es una medición que excluye los precios de los alimentos y de la energía, que son componentes volátiles) fue de solo 0,2% en el mes, menos de la mitad de lo que en promedio vimos en el último año (de 0,5%).

La Reserva Federal cuando se ha referido al problema inflacionario ha distinguido lo que es el componente de bienes, de los servicios que tienen que ver con alquileres y vivienda y del resto de los servicios. Y el dato mensual de noviembre fue bueno en las tres dimensiones, aunque igual en la dinámica de servicios todavía estamos viendo registros relativamente elevados.

RA: ¿Y se espera que esta baja de la inflación continúe el año que viene? ¿Qué proyecciones se manejan para 2023?

AC: Si, las expectativas son realmente positivas y se aguarda un descenso bien relevante de la inflación en 2023.

Por ejemplo, la mediana de la encuesta que hace el Wall Street Journal a analistas apunta a una inflación de 3% para el cierre del año que viene. Y si bien hay algo de dispersión en los pronósticos, tres cuartos de los encuestados espera que la inflación baje a menos de 4% en 2023.

Por otro lado, si miramos las señales de mercado, el diferencial de tasas a 5 años entre los bonos nominales y los bonos indexados a la inflación en Estados Unidos, que podemos verlo como las expectativas de inflación de mercado para los próximos 5 años, volvió al eje del 2%. ´

La realidad es que las expectativas de inflación nunca se desanclaron mucho y en estos meses siempre marcamos que ése era un rasgo muy positivo del contexto externo y que apuntaba a la credibilidad en los mercados de que la Fed iba a hacer su trabajo. De todos modos, en marzo ese indicador de expectativas llegó a estar arriba de 3,5%, por lo que estamos ante una caída relevante.

Ése, de hecho, es uno de los motivos de por qué bajaron las tasas de interés a plazos más largos.

RA: Vayamos por ahí. ¿Cómo se concilia esta caída de las tasas más largas en dólares con el hecho de que la Reserva Federal sigue endureciendo la política monetaria y subiendo su tasa de interés de referencia?

AC: Bueno, primero hay que tener presente que la tasa de referencia de la Fed es una tasa de muy corto plazo, para operaciones a un día. Las tasas largas en todo caso reflejan las expectativas de lo qué es lo que va a hacer la Fed en los próximos años, para guardar un arbitraje con esa referencia. Y eso, por supuesto, está muy ligado a la visión de la inflación, de crecimiento del PIB y del balance de riesgos que tienen los mercados.

Si uno mira los contratos a de futuros, los mercados hoy están aguardando no solo que la Reserva Federal dejará de subir su tasa de referencia en los próximos meses, sino que además empezará a bajarla a mediados del año que viene. Los futuros apuntan a niveles de tasa de 4,5% para cierre de 2023 y de 3,3% para fines de 2024.

Al mismo tiempo, las tasas en términos reales (esto es, los rendimientos de los bonos ajustados a la inflación, cómo acá serían los bonos en Unidades Indexadas) han bajado. Eso a priori lo evaluamos positivamente, en el sentido de que indica que el mercado no espera que se requerirá una política monetaria mucho más dura para bajar la inflación (aunque al mismo tiempo esa baja podría ser consistente con que el mercado está incorporando en estos últimos meses un mayor riesgo recesivo sobre la actividad económica).

Pero en síntesis y más allá de las causas, en la caída de tasas a plazos largos como 5 o 10 años se están combinando dos efectos: menor tasa real y menor expectativa de inflación.

RA: ¿La caída del dólar en el mundo que vimos más recientemente tiene que ver con ese fenómeno?

AC: Si el mercado percibe que la Fed puede estar próxima a frenar el ciclo de aumentos de la tasa de referencia y que incluso podría bajarla en algunos meses, eso es sí un factor que juega a favor de un dólar más débil a nivel global.

Ahora, en términos más generales, lo enmarcaría como un movimiento que acompaña también a otras señales de relajamiento del contexto financiero internacional que vimos en el último mes y medio o dos.

Recién hablábamos de buenos datos de inflación y de caída de las tasas de interés a plazos más largos, pero a nivel accionario también hubo subas relevantes. El índice S&P 500 que nuclea a las 500 compañías más grandes de Estados Unidos subió 7% desde octubre y el principio de diciembre. También se observaron mayores flujos de capitales hacia las economías emergentes y el “riesgo país” de esas economías tendió a caer.

Si se consolidara ese contexto internacional más benévolo, podríamos pensar incluso en que el dólar pueda perder algo más de terreno a nivel global. Sin embargo y como decía al inicio, no hay que perder de vista que el contexto global todavía está sujeto a una cuota muy importante de incertidumbre.

RA: ¿Cuáles son los aspectos más importantes para observar desde Uruguay?

AC: Sin duda que la velocidad con la que baje la inflación en Estados Unidos será un elemento clave para la configuración de las condiciones financieras en 2023. Decía antes que las últimas mediciones van en la dirección deseada, pero los analistas han subestimado sistemáticamente el problema inflacionario durante este año. Además, el escenario que se descuenta como caso base es tan “exitoso” en cuanto a la reducción de la inflación, que la verdad no deja mucho espacio para sorpresas positivas; y más bien hay lugar para potenciales sorpresas negativas que eventualmente podrían desatar nuevos episodios de turbulencias en los mercados.

En línea con eso, será muy importante los próximos pasos que tome la Reserva Federal, que en su reunión de la semana pasada volvió a ponerse por delante del mercado en cuanto a cuál es el nivel de tasa de interés que sería “adecuado” fijar el año que viene. Lejos de hablar de bajar la tasa como esperan los mercados, señalizó una tasa de 5,1% para fines de 2023 (que es incluso unas décimas más altas que la que había indicado en setiembre, última vez que comunicó justamente esta señal).

Este desacople entre lo que la Fed dice que va a hacer y la trayectoria de tasas que el mercado incorpora a la hora de valuar los activos es una potencial fuente de inestabilidad en las variables financieras. No en vano, en la semana posterior a que se diera a conocer ese mensaje de la Fed las bolsas cayeron y el índice S&P en particular acumulada un descenso de más de 4% (aunque ya sobre fines de la semana pasada volvió a repuntar).

Así que en definitiva, las condiciones financieras internacionales siguen muy inciertas y estarán supeditadas en gran medida a que tan “exitoso” sea el desenlace del problema inflacionario. Y también dependerán del impacto que termine teniendo este ajuste de tasas que se viene implementando desde marzo y que ha sido de magnitud importante sobre el nivel de actividad económica (eso pone otra fuente de incertidumbre más).