Foto: Ricardo Antúnez / adhocFotos

EMILIANO COTELO (EC): La semana pasada hubo varias novedades en torno al desempeño del sistema bancario uruguayo. Por un lado, se publicaron en la página web del Banco Central balances correspondientes a julio, que mostraron que en lo que va de este año ha aumentado fuertemente el nivel de actividad de los bancos.

Esto coincide con la divulgación de un informe preparado por la Comisión Técnica Asesora de AEBU, que hace una lectura bastante crítica de este fenómeno y que en particular marca que el “nuevo récord de depósitos bancarios evidencia cómo se profundiza la concentración de la riqueza”.

Con este telón de fondo, nos pareció oportuno dedicar nuestro espacio de análisis económico de hoy a repasar qué tan dinámico está el volumen de negocios de los bancos uruguayos y cómo puede interpretarse ese buen desempeño. Para eso, estamos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): El nivel de actividad de los bancos aumentó fuertemente en estos primeros siete meses del año para los que hay información. Te propongo que comencemos analizando qué está pasando por el lado de los depósitos, que ha sido lo que más llamó la atención en estos últimos días.

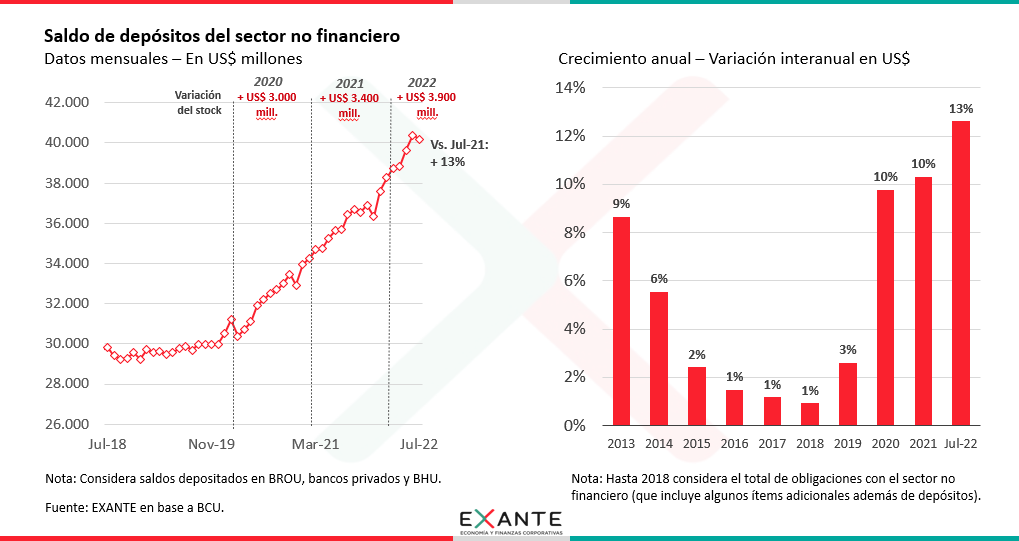

ALICIA CORCOLL (AC): Perfecto. Primero para ubicarnos, el saldo agregado de depósitos que está en el BROU y los bancos privados totalizaba a julio unos US$ 40.200 millones. Hubo vaivenes mensuales, pero en el acumulado del año el volumen de depósitos subió 11% y en la comparación interanual el aumento es de 13% (aclaro que acá estoy tomando variaciones sobre cifras expresadas en dólares).

Se trata obviamente de un ritmo de aumento intenso, pero que es bastante similar al que hubo en 2020 y 2021, cuando los saldos depositados habían subido alrededor de 10%. Ahora, este dinamismo tan marcado contrasta con lo que veníamos viendo en Uruguay antes de la pandemia, cuando los depósitos subían a tasas muy moderadas. En el período 2015-2019, por ejemplo, el aumento fue menos que un 2% promedio anual.

RA: ¿Y cómo analizan ustedes este dinamismo tan fuerte? Porque el informe de AEBU lo que enfatiza es que estos niveles récord de depósitos son reflejo de una mayor concentración de la riqueza y para ejemplificar eso señala que la mayor parte del incremento provino de cuentas de más de US$ 100.000. ¿Qué opinión les merece este tipo de comentarios?

AC: Hay varias cosas a mencionar. En primer lugar, hay que destacar que los depósitos crecen a instancias del ahorro de las personas y de las empresas, y justamente para que la economía pueda crecer en el largo plazo es necesario que haya ahorro y que haya inversión. Desde esa perspectiva, debería tomarse como algo positivo que tengamos un aumento en los depósitos.

Ahora, es cierto que la desigualdad en la distribución del ingreso también se ve reflejada en la concentración del ahorro y que esa última es mayor, pero ése es un fenómeno estructural. No parece que el aumento de los depósitos que vimos en Uruguay durante el año pasado y en lo que va de este año pueda ser achacable, o al menos no en forma sustantiva, a la política económica del gobierno.

Por ejemplo, los datos del Banco Central abren los depósitos según el tamaño medio de las cuentas y, efectivamente, tal como marca el informe de AEBU se ve que buena parte del aumento del saldo depositado se dio en las cuentas más grandes. Sin embargo, eso es de alguna manera lo esperable dada la composición que tienen los depósitos en Uruguay, ya que estructuralmente hay un volumen importante de depósitos en este tipo de cuentas. Para poner algunos números, a julio las cuentas de más de US$ 100.000 concentraban aproximadamente un 65% del saldo depositado, mientras que en el otro extremo las cuentas más chicas, las de menos de US$ 5.000, concentraban solo un 3%, pero esa composición más volcada a cuentas grandes ya era así antes de la pandemia.

Y también es clave tener en cuenta que los datos no permiten saber si se trata de cuentas de personas físicas o de empresas. Uno podría presumir que en las cuentas más grandes hay una incidencia muy importante de depósitos corporativos, y las empresas de por sí mueven saldos relevantes.

RA: Queda entendido ese punto, pero dijiste que había varios puntos para comentar. ¿A qué más te estabas refiriendo?

AC: Me refería a que el aumento de los depósitos que vimos acá post-pandemia estuvo en línea con lo que se vio en muchos otros países, no fue un fenómeno puntual de Uruguay. Eso en se asoció a que durante el Covid hubo un menor gasto por menor ocasión de consumo y, al mismo tiempo, una mayor preferencia de las familias y las empresas por mantener saldos disponibles ante la incertidumbre que generaba la pandemia. Por lo tanto, sucedió algo muy particular que es que con el Covid cayeron los ingresos, pero igual subió el ahorro (mientras que lo esperable que suceda en entornos recesivos es que con menos ingreso también baje el ahorro).

Se suma también que el efecto no fue parejo, en el sentido de que la caída de ingresos afectó sobre todo a los trabajadores de menor calificación y no a otros segmentos donde seguramente fue más sencillo, por ejemplo, reconvertirse al teletrabajo. Esto sucedió en otros países donde hay más estadísticas y seguramente pasó acá en Uruguay.

Y finalmente, hay que considerar que un aumento de los depósitos contribuye a que haya más crédito en la economía y eso de por sí es positivo.

RA: Detengámonos en eso, porque los datos del Banco Central confirmaron que el crédito también está creciendo mucho este año, ¿verdad? ¿Podemos repasar esas cifras y aclarar por qué decís que eso es positivo?

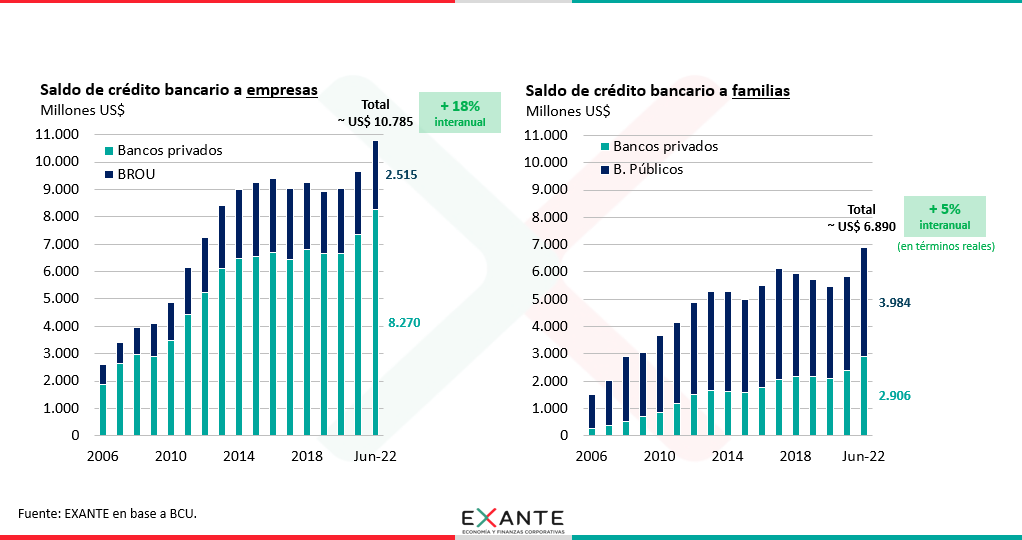

AC: Sí, tal como tu decís estamos viendo al crédito con un crecimiento intenso en este último tiempo, lo cual es razonable porque incrementar sus carteras de crédito es precisamente una de las formas que tienen los bancos para rentabilizar esos mayores fondos.

Ya lo repasamos con ustedes otras veces en el programa: a diferencia de lo que se podría haber esperado originalmente, no hubo en Uruguay una restricción de acceso al crédito durante la pandemia, sino lo contrario. En 2020 el crédito bancario cayó pero muy poco, algo menos de un 1% (con lo cual cortó una racha de caída en los dos años anteriores). Luego el crédito se fue acelerando, creciendo 9% en 2021 y aproximadamente 20% a julio de este año en la comparación interanual. Es además un aumento generalizado, dado que abarca tanto a los créditos corporativos como a los créditos a las personas.

El hecho de que el crédito crezca es muy importante, porque ayuda a sostener el consumo en un contexto donde el poder adquisitivo de los hogares está afectado por la mayor inflación. Tener una mayor disponibilidad de crédito a empresas, además, ayuda al clima de negocios y facilita el financiamiento del capital de trabajo que requieren para crecer y de las inversiones que pretendan realizar.