Foto: Rawpixel

EMILIANO COTELO (EC): Esta semana el Banco Central del Uruguay publicó un informe sobre el uso que le dimos los uruguayos a los distintos medios de pago durante el primer semestre del año. Ese reporte confirmó que entre enero y junio se hicieron más de 250 millones de operaciones con tarjetas de crédito y débito, moviendo un total de unos US$ 7.200 millones.

Al mismo tiempo, también es novedad que en el día de hoy Uruguay entra en un régimen de “multiadquirencia”, el cual habilita – según palabras del Banco Central – “a que los comercios tengan un único contrato con todas las tarjetas de débito, crédito y dinero electrónico”.

Se dice que este es un hito clave para los comercios uruguayos, pero ¿qué implica concretamente el pasaje hacia la “multiadquirencia”? ¿Y qué beneficios podemos esperar a raíz de este cambio? Lo conversamos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): Para entrar en tema te propongo empezar analizando los destaques del informe de medios de pago que publicó el Banco Central. Emiliano adelantaba recién cifras muy llamativas respecto al uso de las tarjetas en Uruguay, pero ¿podemos ponerlas en perspectiva? ¿De qué magnitudes de aumento estamos hablando frente a años previos?

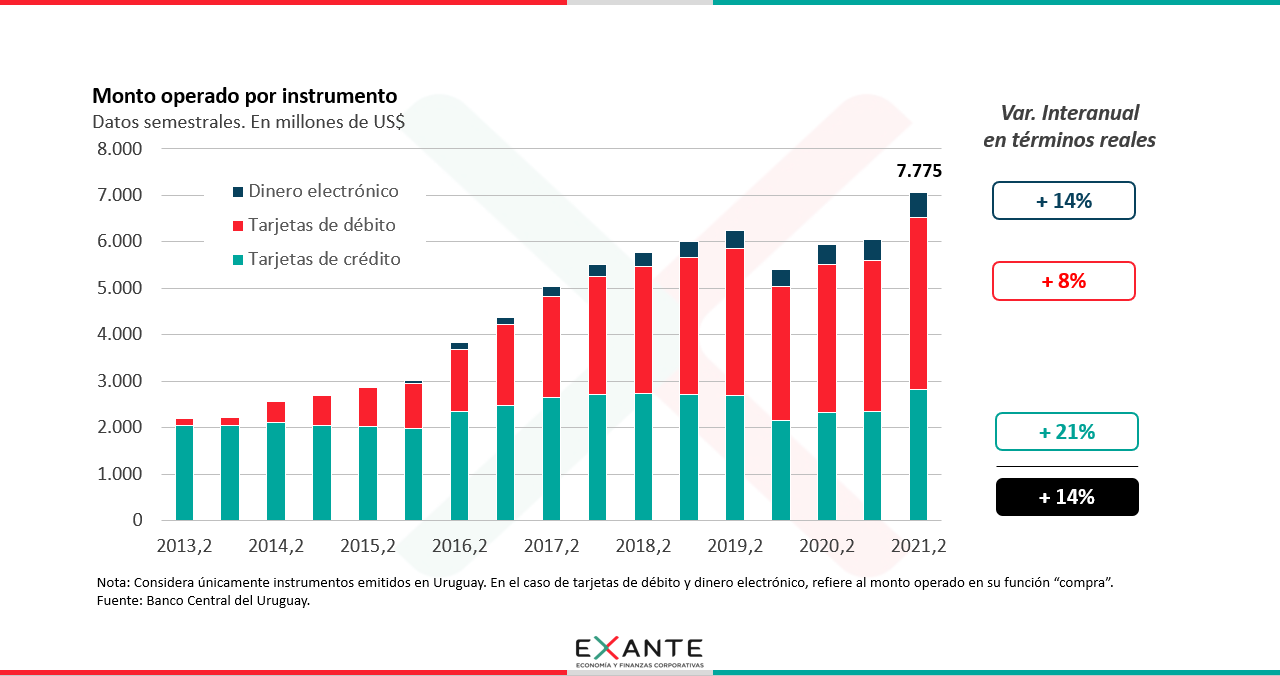

ALICIA CORCOLL (AC): Si miramos conjuntamente crédito y débito, es decir las 250 millones de transacciones por unos US$ 7.200 millones en enero-junio que comentaba Emiliano, estamos hablando de un aumento de 5% frente al semestre previo y de 23% frente al primer semestre del año pasado si comparamos la cantidad de operaciones. Si lo medimos en monto y lo expresamos en términos reales (descontando la inflación), es un aumento de 1% en el semestre y de 14% interanual. Así que hubo algo de crecimiento adicional por sobre cifras que ya habían sido muy positivas en la segunda parte de 2021 (y muy buenas en una perspectiva larga, ya que con la pandemia la afectación en la operativa con tarjetas fue muy moderada).

Otro destaque es que el aumento es generalizado, en el sentido de que en la comparación interanual sube tanto el crédito como el débito. Medido en términos reales, frente a enero-junio del año pasado el gasto con tarjetas de crédito subió 21% y el gasto con tarjetas de débito subió 8%.

No lo estoy incluyendo en estos números que comentaba recién, pero lo otro que sucedió es que volvió a aumentar la operativa con dinero electrónico.

RA: ¿Podemos recordar qué tipo de movimientos se incluyen allí? ¿Y de qué volúmenes estamos hablando?

AC: Básicamente incluye la operativa de las tarjetas prepagas (como la Prex o Midinero), donde uno puede cargar dinero o recibir su sueldo allí y también se computan lo que se llama “instrumentos de alimentación” (lo que antes conocíamos como “tickets alimentación”).

En este semestre puntualmente se hicieron con dinero electrónico casi 30 millones de operaciones por unos US$ 590 millones, lo que en términos reales implicó un gasto 14% mayor al de igual período de 2021. Como decía, este medio de pago viene con un crecimiento fuerte y ha ido ganando terreno en Uruguay, pero no perdamos de vista que el monto que mueve este instrumento sigue siendo chico para lo que es el sistema. Con estos datos que comentaba recién, en el primer semestre representó el 8% del gasto total con tarjetas.

RA: Pasemos ahora sí a esta novedad para el sistema de pagos uruguayo, que es la apertura de la “adquirencia”. ¿En qué consiste concretamente el cambio?

AC: Primero me parece que ayuda entender qué es un “adquirente”. En una compra con tarjeta tenemos por un lado al comercio que acepta esa tarjeta como medio de pago y por otro lado al consumidor que tiene una tarjeta emitida por un banco o una empresa financiera no bancaria; pero hay también una figura intermedia (el adquirente) que es el que le brinda al comercio el mecanismo para procesar el pago con esa tarjeta. Y para eso, hay un contrato firmado entre el comercio y el adquirente.

Hasta ahora y antes de la “multiadquirencia”, los comercios en Uruguay debían que tener contratos con múltiples proveedores para poder operar con los distintos sellos de medios de pago. Tienen un contrato para operar con tarjetas de sello Visa, otro contrato para operar con plásticos de sello Master y eventualmente otros para sellos menores. Esos contratos no son con los sellos directamente, sino que lo son con esta figura de adquirente, que es la empresa que se encarga de “adquirir” o “adherir” comercios a la red de un sello y brindar los servicios para que los comercios puedan procesar los pagos. Por ejemplo, hasta ahora Visanet es el adquirente exclusivo de las tarjetas Visa en el mercado uruguayo. Fiserv, que es el otro adquirente “grande” del mercado, adquiere Master y algunos sellos locales como Líder o Sodexo.

RA: ¿Y qué es lo que cambia ahora con el pasaje a la “multiadquirencia”?

AC: Lo que cambia es que se abre la competencia en ese mercado. La apertura de la “adquirencia” permite que los comercios puedan optar por un único proveedor que procese y liquide las ventas con diferentes medios de pago electrónicos y diferentes sellos. Así que deja de haber una relación exclusiva entre adquirente y sello de la tarjeta.

Volviendo a los casos concretos, ahora Visanet podría ofrecerles a los comercios el servicio de procesamiento de tarjetas de otros sellos diferentes a Visa, como Master u otros sellos con menor incidencia en nuestro mercado. Y a su vez Fiserv podrá ofrecer ahora el procesamiento de tarjetas Visa. Aclaro por las dudas que hay más empresas adquirentes en el mercado, pero menciono esas para seguir con los ejemplos y porque actualmente son las más grandes.

El otro punto que me parece muy importante marcar es que no se trata de un proceso automático: el cambio de proveedor es opcional para los comercios, quienes pueden quedarse con su esquema actual si así lo prefieren (es decir, afiliado como hasta ahora a más de un adquirente).

RA: Va quedando un poco más claro este tema, aunque indudablemente surge esta pregunta: ¿qué cambios trae la “multiadquirencia” para los consumidores?

AC: En realidad la apertura de la adquirencia va a tener impactos indirectos sobre los consumidores. A los que más impacta es obviamente a los comercios, por un tema de simplicidad: se simplifica la experiencia en cuanto a la aceptación de pagos y su administración, ya que puede quedar centralizado el procesamiento y liquidación de las ventas que realizaron.

Ahora, recién decía que con la “multiadquirencia” los comercios pueden elegir un único proveedor para el procesamiento de los distintos medios de pago electrónicos y quedarse entonces con esa única relación,pero es probable que eso no sea lo que termine sucediendo en los hechos para todos los casos. Especialmente a los comercios grandes podría hacerles sentido mantener más de un contrato de adquirencia, por ejemplo, para garantizar la continuidad del negocio ante eventos de fallas operativas.

En cualquier caso, lo esperable sería que esta apertura derive en una mayor competencia. Esa es la razón principal por las que otros países en el mundo transitaron el camino hacia la “multiadquirencia” y por la cual Uruguay se embarcó en este cambio.

RA: ¿Y en qué se traduciría en los hechos esa mayor competencia? ¿En una baja de costos?

AC: Un entorno de mayor competencia podría generar sí una presión a la baja sobre los aranceles que se cobran a los comercios. Sin embargo, ese no es el único efecto posible, la mayor competencia se podría ver reflejada también en una apuesta por mejorar los servicios que brinda el adquirente. Como forma de diferenciarse, los adquirentes podrían reconfigurar su propuesta de valor, introduciendo innovaciones tecnológicas, mejorando la forma de atención, brindando otros servicios financieros o adicionando otro tipo de soluciones que puedan ser interés para el comercio (como puede ser la generación de reportes sobre su operativa), etc.

La competencia se va a dar entre los adquirentes existentes, pero también hay nuevos actores entrando al mercado por este contexto. Por ejemplo, OCA (que pertenece al grupo Itaú) y Getnet (del grupo Santander) se están metiendo en este negocio y le van a disputar mercado a los adquirentes tradicionales.

Y luego hay un último punto que no mencionamos hasta ahora que es que con este pasaje a la “multiadquirencia” seguramente quedan mejor configurados los incentivos para que los adquirentes extremen los esfuerzos comerciales para incorporar nuevos comercios al sistema.

RA: Se nos está yendo el tiempo, pero ¿podemos comentar brevemente a qué te estás refiriendo con esto?

AC: Sí. Me refiero a que con la presión de la competencia y teniendo la posibilidad de ofrecer varios sellos conjuntamente, los adquirentes van a tener más incentivos para ir a buscar nuevos clientes (empresas que hasta ahora no aceptan tarjetas). Digo empresas porque no solo se trata de comercios, pensemos también microempresas, en quienes venden servicios profesionales. Hay varios campos donde todavía queda terreno para andar.

El mercado ya había empezado a ir para ahí con la figura de los “facilitadores de pago”. Lo que hacen los “facilitadores de pagos” es tener, por un lado, contratos con los adquirentes para ir a buscar a los comercios más chicos o difíciles de encontrar. Y, por otro lado, a los comercios les ofrecen el acceso, a través de ellos, a varias formas de pago. También les bridan otro conjunto de servicios como, por ejemplo el acceso a las terminales físicas POS. Funcionan, entonces, como “sub-adquirentes” y ya cumplían bajo esta figura el rol de multiadquirentes. Dentro de estos actores tenemos por ejemplo a Handy o al propio Mercado Pago.

Así que en definitiva, es un ecosistema que se está volviendo cada vez mas activo y la multiadquirencia va en la línea de generar condiciones para que haya todavía más movimiento e innovación, generando beneficios para los comercios y para todos los que usamos medios de pago distintos al efectivo.